2022-03-04 10:39:19

阅读 1131

近两年,随着最热门的赛道“在线教育”关停以及“社区团购”被强监管,行业不得不依仗扎克伯格的元宇宙概念,把梦想延续下去。

旧的增长模式已经不那么灵了,2021年Q3财报,拼多多营业收入215亿,远不及市场预期的265亿,最具想象力的下沉市场,开始装不下更多的百亿梦想。同期的海外电商Shopee(东南亚电商)Q3达到17亿单,同比增长123.2%,已经连续9个季度保持三位数增长。全球移动互联网的故事仍在继续,只是14亿中国人的市场天花板,清晰可见。

大家都在问相同的问题:“下一个风口在哪里”?

“找风口”是我们过往经历的路径依赖,但事实上,IPO并不是公司的终点,每个人都要穿越周期的低谷,面对增长之外的经营压力。中国企业想要真正超越宝洁这样185年的顶尖公司,穿越周期是必经的道路。

图:宝洁1837创立于美国俄亥俄州,至今已有185年,拥有海飞丝、博朗、舒肤佳、帮宝适、汰渍、吉列、SK-II等众多世界知名消费品,期间经历了数次美国经济危机。

作为互联网从业者,我们也在穿越周期。未来,不论是选择公司还是做具体业务,都需要迭代认知框架,去适应新的时代背景,我把它总结为「聚焦核心,学会算账」。

一、聚焦核心:理解抖音的本质

在讨论「无限游戏」时,王兴提到:相比边界,更重要那些不变的东西(核心)。美团把核心定义为“我们到底服务什么人?给他们提供什么服务?”这是美团发展多元业务的底层逻辑(Food+Platform)。

不要再期待还有把猪吹飞的风口,如吴世春告诫创业者所言:“激情澎湃的时代谢幕了,摘下垂果子的时代已成过去式,需要靠积小胜来积累大胜。”

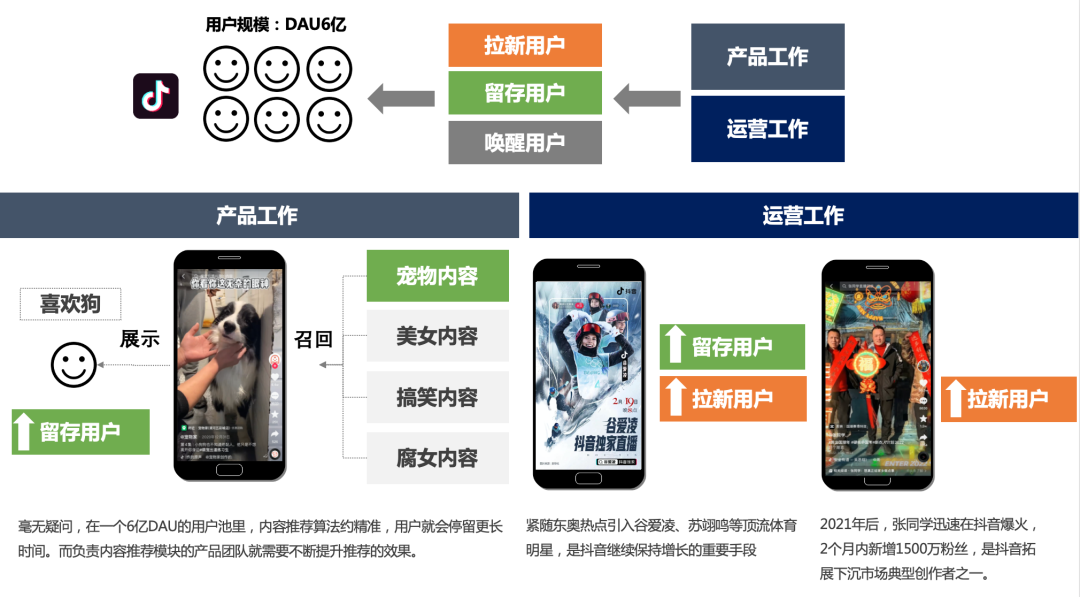

我们以抖音为例,一个6亿DAU的国民产品,还要继续增长,它的核心是什么?它的边界会有什么变化?

作为短视频平台,抖音的商业逻辑可以简述为:通过持续运营优质内容、优化荐持算法,持续做大内容创作者与消费者的规模,短视频产品人均单日浏览时长在100min上下,6亿DAU意味着每日600亿min的内容露出,在这里面混入一定比例的广告内容与电商业务,形成商业闭环。

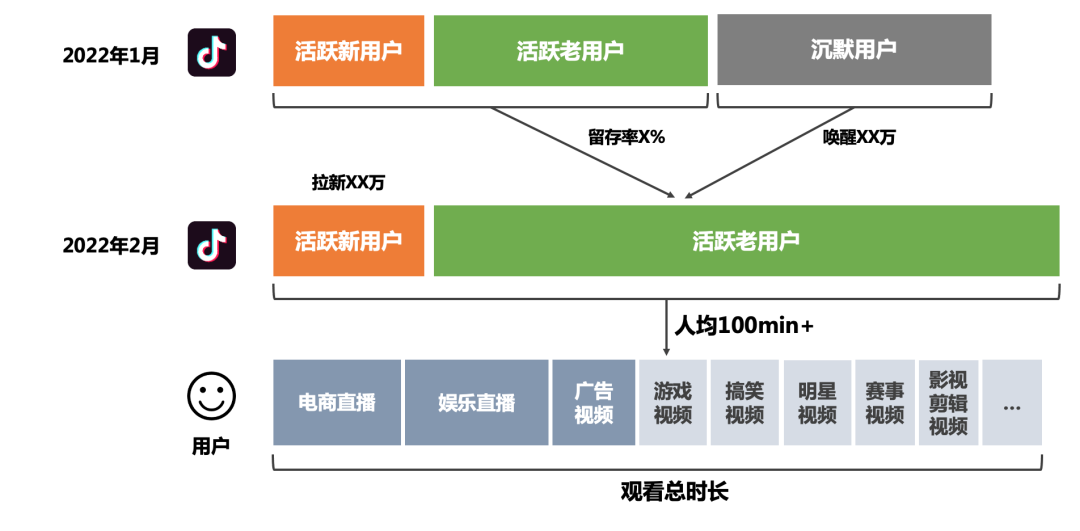

往细一层来看,要持续做大规模,从增长视角需要①拉新用户,②留存老用户,③唤醒沉默用户。一个真正的国民级内容产品,即使一开始是小众的,最终也必须兼容大众的多元偏好。从结果上体现为内容多样、创作者繁荣。

有了清晰的目标,产品和运营需要分工合作。

产品的一类典型工作是不断优化算法分发能力,保障内容分发的有效性→提升留存用户的数量与市使用时长。但算法终究只是分发的手段,并不是内容消费者的需求,运营团队还需要保障内容供给侧的多样性。

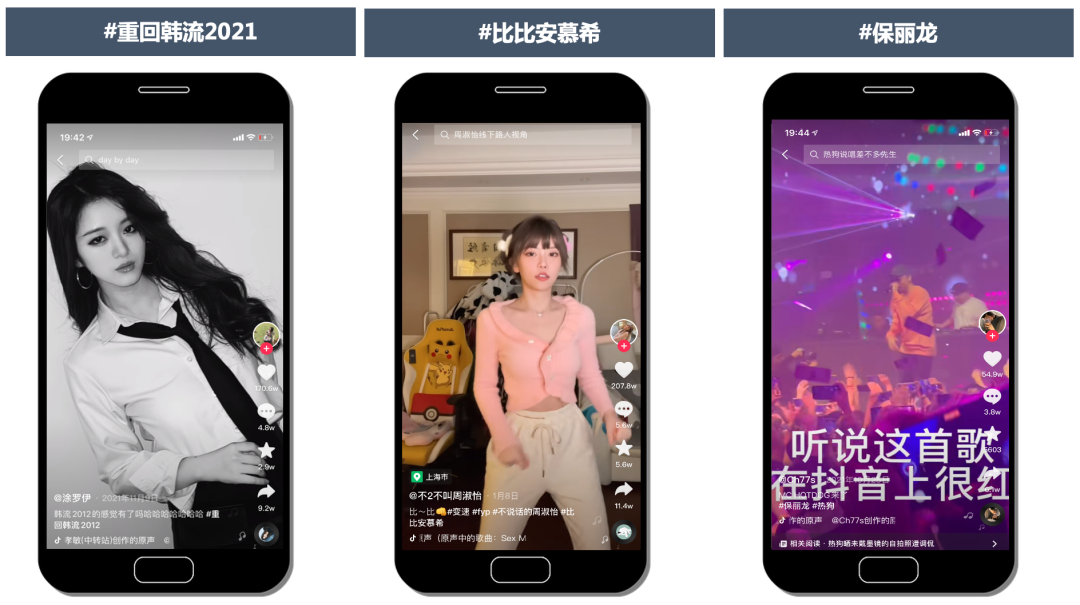

比如:在话题层面,通过热点运营引导KOL创作(近期抖音较火的「#重回韩流2012」、「#比比安慕希」、「#保丽龙」)。

比如:在创作者层面,达人运营也有很强的时效性。

- 2月8日谷爱凌完成1620动作夺冠后,除了在抖音分享生活,2月19日还在抖音做了独家的直播,引来了很高的关注度【拉新+留存】。

- 2021年四季度,抖音推动农村生活网红「张同学」在2个月内新增1500万粉丝,目标是扩展当前抖音渗透率仍有空间的下沉市场【拉新】。

但我们所看到的这些仍然只是现象而非核心,抖音的核心是什么?

2021年,张楠接受极客公园专访时给出了答案:“一定要深刻的理解抖音的本质是什么,本质是人,我们做的是围绕这些人给他们提供的服务,视频化的表达方式是一种服务,比如我们可以让他在抖音上能够卖货、有小店可能也是一种服务,各种各样的服务。”

从张楠对抖音本质的定义,可以理解为什么近两年在多闪、飞聊陆续失败后,抖音仍然在坚持探索「朋友」功能,并大力发展直播与电商业务。

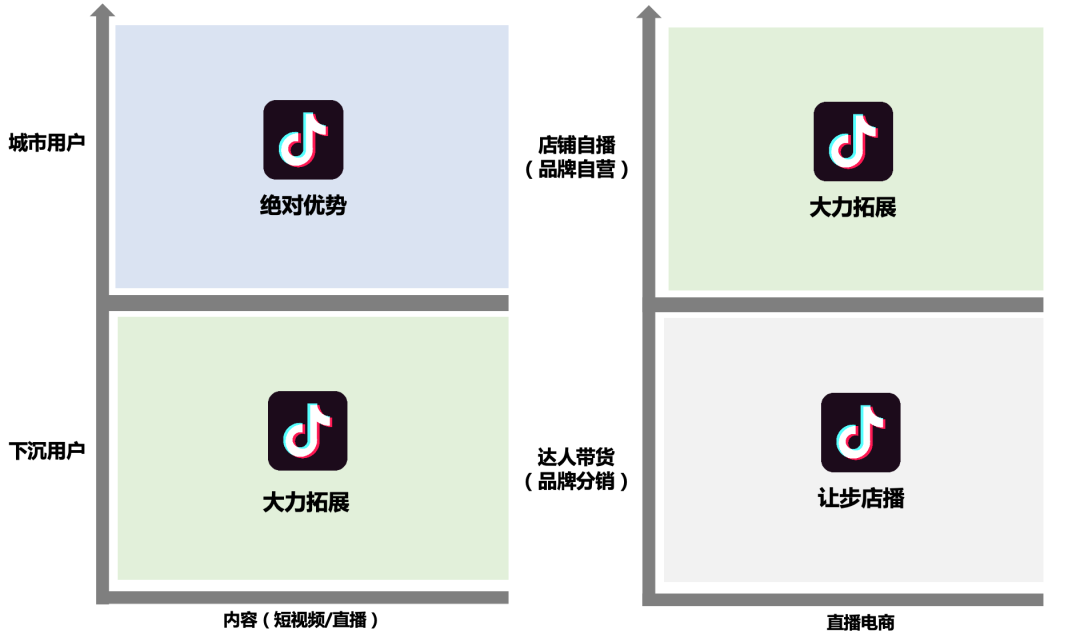

从内容的维度,要给“更多的人”提供视觉化表达的服务,直播、电商是很重要的场景。抖音从最开始年轻人拍精美视频的小众产品,扩张到服务海量的城市用户,再到继续向下沉市场拓展,其从上到下的增长路径相对更容易。根本原因并非像社交软件那样是因为强大的「网络效应」(即:当身边的人都在用,你无法不用)。

而是受益于传播学中的「下降律」,意思是模仿往往是从上而下的,地位低的阶层和个人总是模仿地位高的阶层和个人,这是从高位到低位辐射的模仿。

「下降律」的成功案例数不胜数,特斯拉先通过高端的Model S构建品牌价值,再依靠平民产品Model 3大量出货,成为造车新势力趋势的最大赢家。

但在电商业务上,「下降率」并不能让抖音的兴趣电商凭借势能赢家通吃。抖音在与快手、淘宝直播、拼多多、天猫等直播与货架电商的竞争中,选择了与其商业化战略以及能力最匹配的策略→「大力拓展品牌店播」。

为什么内容平台受「下降率」的强制约,电商平台就不受呢?其本质原因是:

① 内容消费没有预算的概念,但电商消费会有。

同样是买纸巾,拼多多的纸巾虽然没有品牌但非常便宜,在收入有限的情况下人们会在价格与品牌溢价之间做取舍。但在内容平台,看视频是不花钱的,用户自然会使用能看到更多自己感兴趣视频、直播内容的平台,这里不会有价格和品牌溢价的平衡问题。

②电商平台只是采买平台,用户消费的商品才受「下降率」影响,而采买平台的核心竞争力是「价格与体验」,这是刘强东曾经反复强调的。

所以,没有「下降率」的加持,抖音要么像淘宝直播那样,扶持极头部主播提供有竞争力的「价格与体验」,短期内做大电商业务的GMV。要么扶持品牌店播,像天猫那样把品牌店喂大后,长期向其售卖流量广告。

毫无疑问,后者与抖音商业化战略有更高的协同性。即:不在自己不擅长的传统电商业务上与货架电商硬刚,而是充分发挥抖音媒体的品牌价值,让品牌店铺的自播变成品效合一的手段,并给予大量的流量扶持。

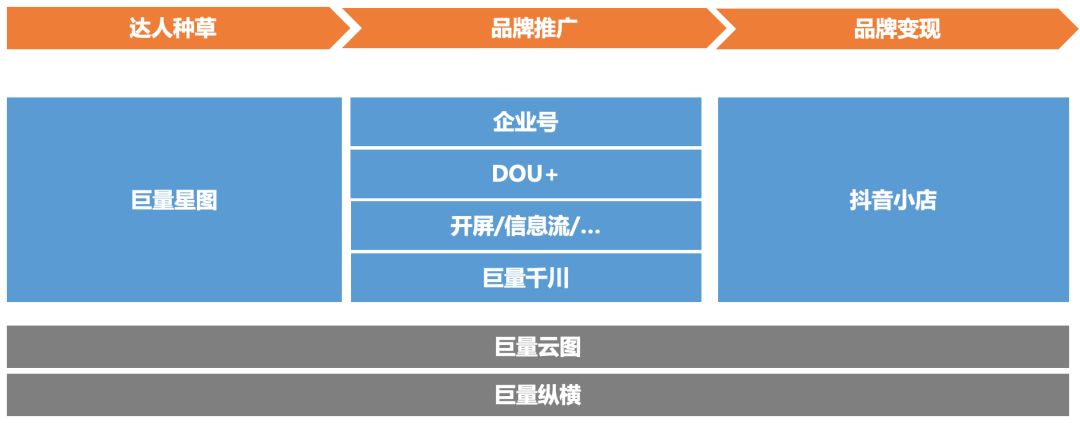

这样一来,品牌在抖音的营销链路才能真正实现闭环:①找达人拍广告种草(达人赚钱)→②找抖音投广告推广品牌(抖音赚钱)→③通过抖音小店变现(品牌、DP赚钱),各个角色在闭环中都有收益,这个游戏就可以长久地玩下去。

还有一个问题,抖音发展达人带货与店铺自播有什么区别吗?

有本质区别。

如果大力发展「达人带货」,则品牌方(adidas)的分销渠道是KOL(薇娅和李佳琦),品牌方的分销推广费都是交给KOL的,抖音电商此时是把各个分销渠道(KOL)聚合在一起的平台,通过向达人收流量费变现。但由于达人之间的ROI有强有弱,品牌方自然会聚集在ROI最好的渠道上。

这让达人带货模式有比较强的头部效应,导致平台GMV增长非常依赖头部达人的表现,以李佳琦为例,当初抖音曾花费大价钱想引入他,淘宝被迫给出核心流量位置才得以独家保留。依赖薇娅、李佳琦分销,还导致品牌旗舰店在节促活动中反而给不出最优的折扣。

平台与品牌方都弱势,只有渠道强势,这样的业务模式会不断压缩平台与品牌方的利益。在抖音2000亿+的广告收入中,各大品牌的营销费用占了大头。从长远角度,显然店播的业务逻辑更符合其商业化的整体战略。

二、学会算账:提高决策的质量

企业的经济活动可以抽象地总结为一个“从现金到现金”周而复始的循环过程。公司投入资本采买设备、雇佣员工、营销推广,最终售卖商品/服务获益。

不论最初的故事怎么样,最终还是要走到一个可平衡的商业模式上去,否则只能靠融资维持或者持续亏损。

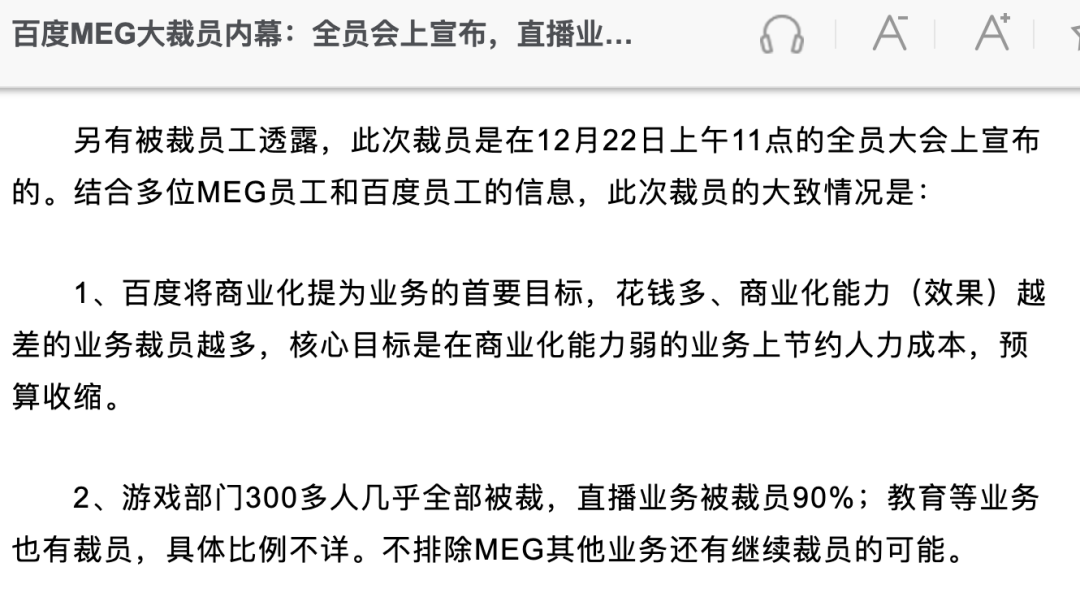

可以预见,中国经济周期的低谷不会很快结束,信贷与股权融资都相比以往更加难以获得,滴滴事件后中概股持续承压,不少大厂已经开始在「非核心」上减少投入。

收缩之下,业务投入更加小心谨慎,相比过往要把账算得更明白。当我们尝试从财务视角评估业务决策时,可以分为三步开展:

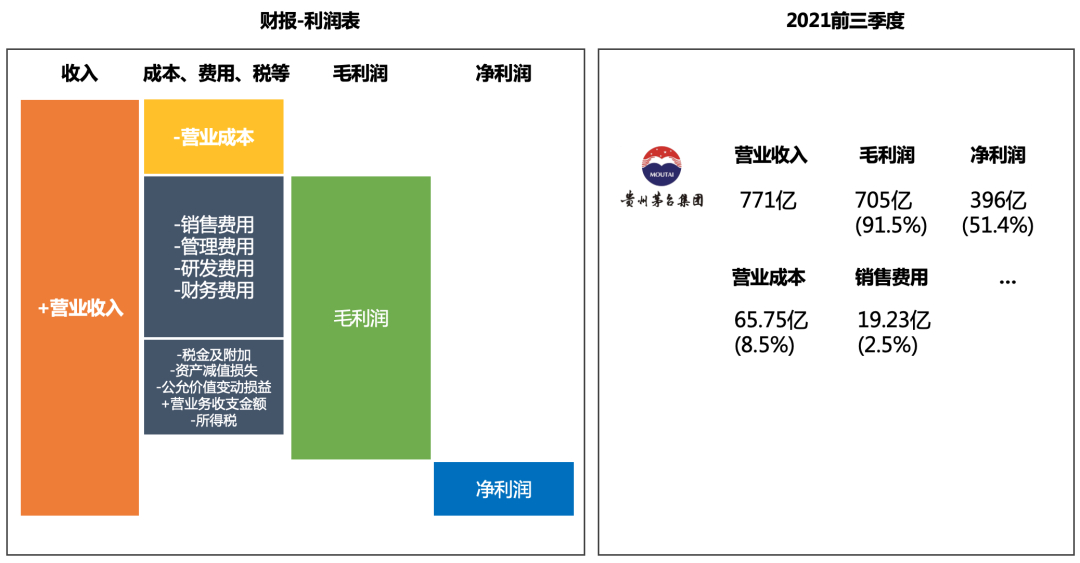

① 首先,了解业务的收支与盈利情况。通过简单分析财报中利润表的营业收入与成本税费,可以对业务的盈利水平有初步的理解。

以茅台为例,2021年前三季度合计收入771亿,但其营业成本仅65.75亿(含:酒原料、包装、工人工资等),毛利润高达705亿(毛利率91.5%)。

即使再扣除营销费用、管理者薪酬、所得税等支出,茅台净利润仍高达396亿(净利率51.4%),有非常优秀的盈利能力。

作为顶级消费品,茅台的品牌资产本身就是流量来源,把营销费用了降下来。2021年前3季度茅台营销售费用19.23亿,仅占营业收入的2.5%。然而,并非每家企业都像茅台一样吸金,传统企业常受困于:

- 行业红海竞争,参与价格战毛利被严重拉低;

- 大客户长账期带来资金压力与坏账风险;

- 生产了库存为及时售出占用流动资金;

- 新品设计→生产→投放,周期长,试错成本高等问题。

相比之下,互联网企业营业收入主要来自广告、交易佣金与增值服务(游戏);由于公司资产轻,服务线上化,让互联网产品可以快速迭代不受物理条件的限制,以C端用户为主的商业模式多为即时付款,一般没有账期和坏账压力。

考虑到互联网用户的边际服务成本很低,理论上只要平台规模足够大,有可持续的付费模式,最终都能获得可观的财务收益。但事实是这样吗?

以拼多多为例,21年前3季度营业收入667亿,收入主要由广告与交易佣金组成,其中广告收入超过八成。

拼多多营业成本252亿,主要由支付手续费(微信支付)、配送与仓储费、运营商带宽、客服薪酬等支出构成,毛利415亿(毛利率62.2%)算是比较高的水平。

但由于销售费用高达334亿,最终致使净利润仅11.5亿(净利率1.7%),销售费用包括:百亿补贴活动、多多买菜补贴,以及拼多多在抖音、卫视等媒体的广告费。

在高速增长期,拼多多的业务毛利绝大部分转为营销费用,目标是将拼多多拉升至更大的用户规模。截止21Q3,平台年活跃买家8.67亿,环比新增2600万。

每个年活跃买家可以为拼多多带来93.1元/年的收入(含:广告+佣金),同比增长57%。单个活跃买家的收入提升,说明拼多多商家对平台的广告产品持正向态度,愿意增加采买预算。

② 在对业务的收支与盈利有了基本了解后,我们可以拆解ROE(净资产收益率)进一步识别业务问题。

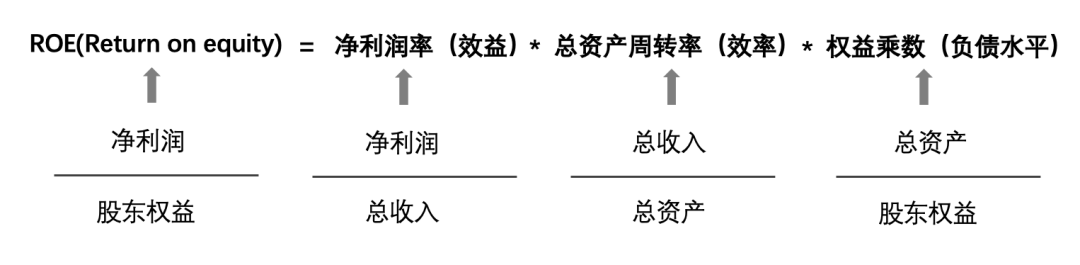

ROE代表股东投入后带来的净收益水平(ROE=净利润/股东权益),我们把它拆解为「净利润率」*「总资产周转率」*「权益乘数」,三者分别代表企业的盈利能力(效益)、资产转化为收入速度(效率)、负债水平。

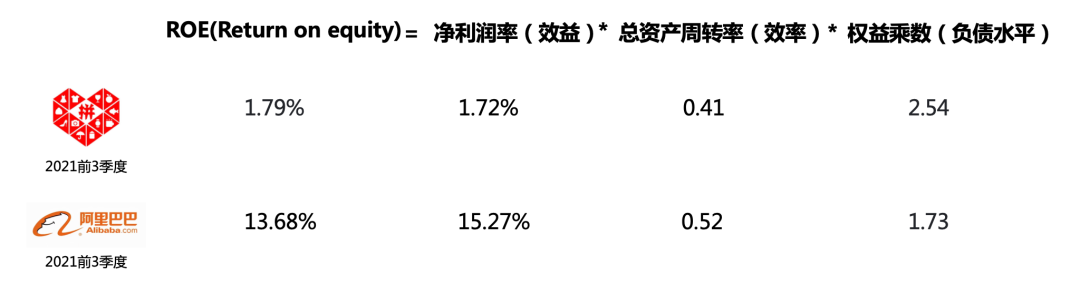

对比2021年前三季度的表现,拼多多与阿里ROE相差6倍+,主要原因是拼多多净利润率太低(1.72%VS 15.27%)。

但鉴于拼多多将大量的毛利润投入到拓新买家(抖音买量),以及活跃买家的人均GMV提升上(百亿补贴),当下拼多多的低效益是可以理解的。考虑到拼多多毛利62.2%的毛利率,未来降低营销费用的收入比例,是拼多多ROE是否能改善的核心因素。

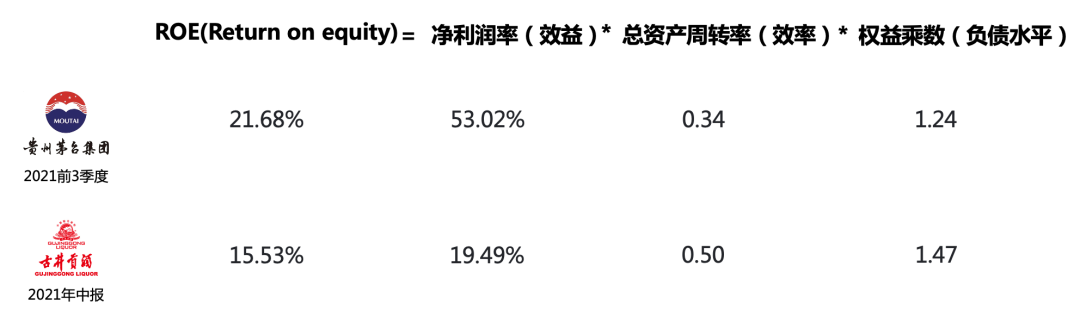

当然,产品都有不同的定位和竞争策略,有些产品能做到「差异化」,就可以获得高利润(茅台),但相对更垂直、小众,导致规模不像大众产品那样薄利多销,在财务表现上体现为高净利润(53.02%)、低总资产周转率(0.34)。

而还有一类产品选择「成本领先」的竞争战略(古井贡酒),通过低利润(19.49%)+高周转(0.50)的方式,也能获得比较好的ROE。

③ 从利润审视产品的竞争力与盈利性

通常来说,毛利率高意味着「产品有竞争力」,客户愿意付出高溢价,而净利率高则意味着「产品是赚钱的」,两者需要区别对待。

文提到多次的茅台就属于高毛利、高净利产品。

而拼多多则属于「产品有竞争力」,但赚来的钱都花去维持与采买用户了,导致当前公司还不赚钱。最终,还要看拼多多是否能摆脱高额的营销费用,转向高净利率。

当然,还有第三类公司:“不仅毛利率低,净利甚至为负。wework就是典型,产品既没有竞争力,也赚不到钱。”在IPO前,wework估值曾在软银加持下估值达470亿美金,也包装了不少科技的概念,但实际上,公司做的仍是传统的房地产租赁业务,非常重。

2021年前3季度,wework累计营收18.52亿美金,毛利率为-26.94%(产品没有竞争力),算上销售、管理以及折旧摊销等费用,净利率为-206.75%(非常赔钱),当前wework市值仅43.34亿美金。

④ 最后,做业务决策时,想清楚自己要影响利润表的哪个部分?设计的方案是否合理(ROI)。

当我们准备设计新功能、活动、投入人力流程的时候,付出的成本最终能对「营业收入」产生多少影响,虽然不是唯一的决定条件,但是需要重点考虑的,尤其是做商业化的业务。

拼多多21Q3投入344亿营销费用带来了2600万的新买家,即使把1/3的营销费用全部视作拉新成本,平均获客成本也仅为128元,但目前单个买家为拼多多可以带来93.1元/年的广告+佣金收入,说明ROI是OK的。在Q3的财报电话会上,拼多多CEO陈磊也提到:

拼多多对营销方面的投放,我们对 ROI 一直有很高的标准,也一直没有改变过。但是,随着我们用户数量的增加和用户需求的进一步多样化,我们一直以来也在不断地进行微调,投放 ROI 模型,但这么做的核心是我们希望能让用户的多样化需求得到满足。